Artikel

Setiap bisnis yang terdaftar sebagai pengusaha kena pajak (PKP) wajib menerbitkan faktur pajak untuk setiap transaksi penjualan barang atau penyediaan jasa yang dikenakan pajak pertambahan nilai (PPN). Selain itu, setiap faktur pajak harus memiliki nomor urut yang unik sesuai ketentuan yang diberikan oleh Direktorat Jenderal Pajak (DJP).

Kapan faktur pajak harus dibuat?

Syarat Formal dan Material Pembuatan Faktur Pajak

Penggunaan Kode Transaksi dan Kode Status pada Faktur Pajak

Kurs atas Transaksi dalam Mata Uang Asing

Batas Upload Faktur Pajak melalui Aplikasi e-Faktur

Pembuatan Faktur Pajak Gabungan

Sanksi atas Kesalahan dan Keterlambatan Faktur Pajak

Buat Faktur Pajak dalam Format CSV dengan SystemEver

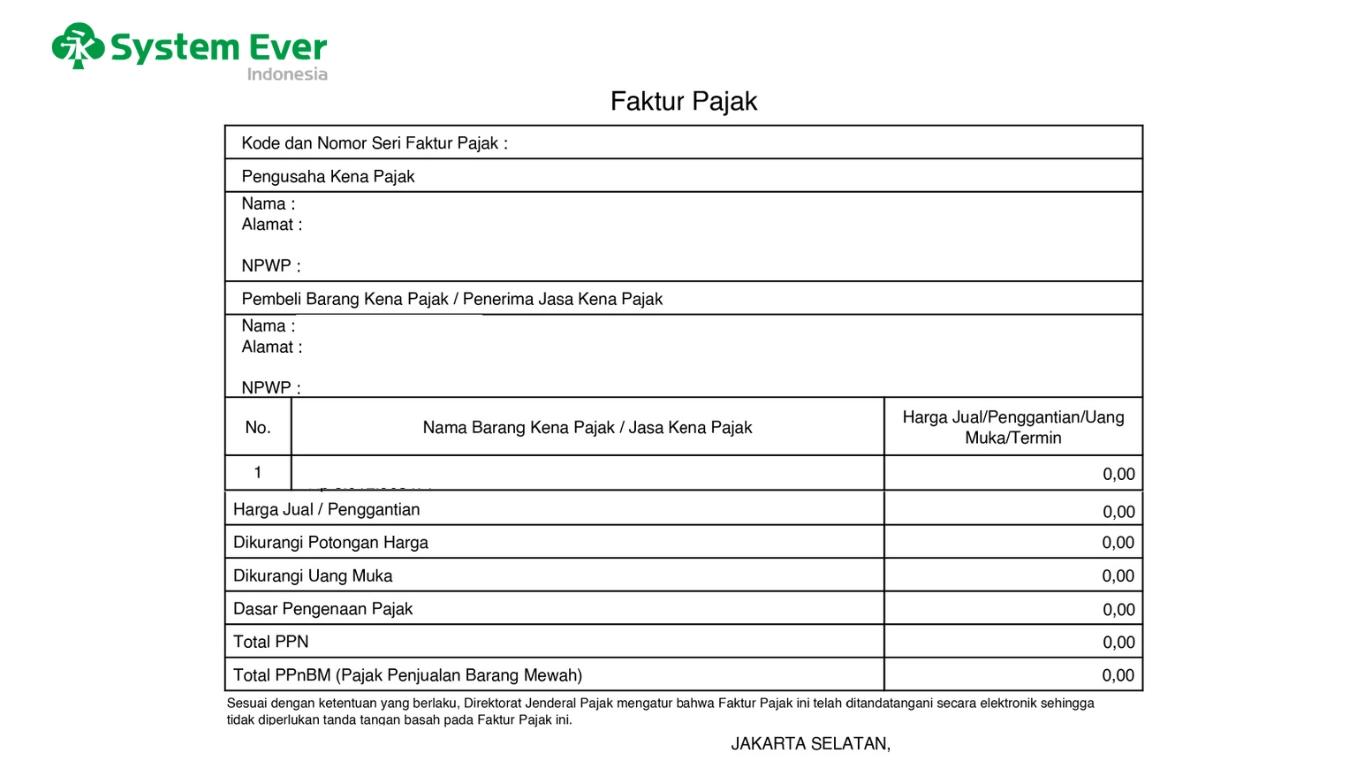

Faktur Pajak adalah bukti

pungutan pajak yang wajib dibuat oleh penjual yang telah ditunjuk sebagai pengusaha

kena pajak (PKP penjual) atas setiap penyerahan barang atau jasa yang dikenai

PPN. Secara umum, tiap perusahaan yang telah ditunjuk sebagai PKP wajib

memungut PPN dengan membuat Faktur Pajak untuk setiap transaksi penyerahan barang

kena pajak (BKP) atau jasa kena pajak (JKP).

Kapan faktur pajak harus dibuat?

Faktur

pajak wajib dibuat saat melakukan penyerahan barang/jasa atau saat penerimaan pembayaran

(termasuk pembayaran termin), tergantung mana proses yang dilakukan terlebih

dahulu. Faktur pajak dianggap sebagai faktur pajak terlambat dibuat jika tanggal yang tercantum (dalam faktur pajak) telah melewati tanggal faktur pajak seharusnya dibuat, namun belum

melewati 3 bulan. Namun apabila faktur pajak dibuat setelah

melewati jangka waktu 3 bulan sejak faktur pajak seharusnya dibuat maka

disebut sebagai faktur

pajak dianggap tidak dibuat.

Syarat Formal dan Material Pembuatan Faktur Pajak

Dalam menerbitkan Faktur Pajak, PKP harus memenuhi persyaratan formal dan material. Persyaratan formal berarti faktur pajak diisi dengan benar, lengkap, dan jelas sesuai ketentuan peraturan perundang-undangan perpajakan yang berlaku. Sedangkan persyaratan material berarti faktur pajak diisi dengan keterangan sesuai transaksi sebenarnya. Faktur pajak yang tidak memenuhi persyaratan formal disebut dengan faktur pajak yang diisi secara tidak lengkap. PKP yang membuat faktur pajak tersebut akan mendapatkan sanksi administrasi terkait Faktur Pajak yang diisi secara tidak lengkap (akan dijelaskan pada bagian sanksi dalam artikel ini).

Penggunaan Kode Transaksi dan Kode Status pada Faktur Pajak

Setiap faktur pajak harus mencantumkan kode dan nomor seri faktur pajak (NSFP) dengan total 16 digit yang terdiri atas:

- 2 digit pertama adalah kode transaksi

- 1 digit berikutnya adalah kode status; dan

- 13 belas digit terakhir adalah NSFP dari Dirjen Pajak

Dua digit pertama berupa

kode transaksi harus diisi sesuai dengan ketentuan berikut:

Adapun kode status pada faktur pajak digunakan berdasarkan status pembetulan faktur pajak (apakah faktur pajak direvisi) yaitu faktur pajak normal dan faktur pajak pengganti. Untuk faktur pajak normal menggunakan kode status 0, sedangkan faktur pajak pengganti menggunakan kode status 1. Dengan kata lain, jika Faktur Pajak pengganti ke-2, ke-3, dan seterusnya dibuat, maka kode status yang digunakan tetap kode status 1.

Kurs atas Transaksi dalam Mata Uang Asing

Setiap PPN yang dipungut

harus dihitung dalam satuan mata uang rupiah. Apabila penyerahan dilakukan

dengan menggunakan mata uang asing maka penghitungan PPN yang dipungut harus

dikonversi terlebih dahulu ke dalam satuan mata uang rupiah.

Dalam melakukan konversi mata uang asing ke mata uang rupiah, PKP harus menggunakan nilai kurs yang ditetapkan melalui Keputusan Menteri Keuangan yang biasa disebut Kurs Keputusan Menteri Keuangan (Kurs KMK). Kurs KMK akan diterbitkan setiap minggu sehingga PKP penjual harus secara akurat menggunakan kurs yang berlaku pada saat Faktur Pajak seharusnya dibuat.

Batas Upload Faktur Pajak melalui Aplikasi e-Faktur

Peraturan Faktur Pajak PER-03/PJ/2022 yang telah disempurnakan

dengan PER-11/PJ/2022 (“PER-11”) menyebutkan bahwa PKP penjual harus

mengunggah (upload) faktur pajak untuk memperoleh persetujuan dari DJP

menggunakan aplikasi e-Faktur paling lambat setiap tanggal 15 bulan berikutnya

setelah tanggal faktur pajak.

Contohnya apabila perusahaan membuat Faktur Pajak atas transaksi yang terjadi pada 18 April 2022 maka PKP harus membuat Faktur Pajak dengan tanggal yang sama (18 April 2022) dan melakukan upload menggunakan aplikasi e-Faktur paling lambat pada 15 Mei 2022. Apabila perusahaan melakukan upload pada 16 Mei 2022 maka Faktur Pajak berstatus reject karena tidak mendapat persetujuan dari DJP

sehingga tidak diakui sebagai Faktur Pajak.

- seluruh transaksi dilakukan pada bulan yang sama;

- pembeli yang sama; serta

- memiliki kode transaksi yang sama.

Contoh Faktur Pajak

Gabungan

- penjualan BKP berupa komputer pada tanggal 2, 9, 16, 23, dan 30 April 2022; dan

- pemberian cuma-cuma BKP berupa keyboard dan mouse komputer pada tanggal 4, 11, 18, dan 25 April 2022.

Berdasarkan data di atas maka PT. A wajib membuat Faktur Pajak dengan menggunakan kode transaksi 01 atas penyerahan (penjualan) BKP berupa komputer dan kode transaksi 04 atas penyerahan (pemberian cuma-cuma) BKP berupa keyboard dan mouse komputer.

Dalam hal PT. A memilih untuk membuat Faktur Pajak gabungan maka PT. A wajib membuat 2 Faktur Pajak sebagai berikut:

- 1 Faktur Pajak gabungan pada tanggal 30 April 2022 dengan menggunakan kode transaksi 01 yang meliputi seluruh penyerahan BKP berupa komputer yang dilakukan pada bulan April 2022; dan

- 1 Faktur Pajak gabungan pada tanggal 25 April 2022 atau paling lama tanggal 30 April 2022 dengan menggunakan kode transaksi 04 yang meliputi seluruh penyerahan BKP berupa keyboarddan mouse komputer yang dilakukan pada bulan April 2022.

Bagi PKP penjual yang menerbitkan faktur pajak yang tidak memenuhi persyaratan formal dan material, terdapat sanksi administratif sesuai Pasal 14 ayat (4) UU KUP berupa denda sebesar 1% dari dasar pengenaan pajak (DPP). Berikut ringkasan jenis kesalahan dalam pembuatan faktur pajak dan konsekuensinya bagi PKP penjual dan PKP pembeli:

Buat Faktur Pajak dalam Format CSV dengan SystemEver

SystemEver menyediakan fitur-fitur yang lengkap untuk membantu pembuatan faktur pajak dan pelaporan SPT Masa PPN. Dengan fitur Tax Invoice Report, anda dapat memanfaatkan fitur upload data untuk memasukkan ratusan transaksi secara sekaligus dan memperoleh data faktur pajak dalam format CSV untuk memperoleh persetujuan penerbitan faktur pajak melalui aplikasi e-Faktur. Dengan kata lain, jika perusahaan Anda menggunakan SystemEver, pembuatan faktur pajak dapat lebih mudah dan akurat.